После окончания налогового периода у ФНС особенно важный и нагружены период. Ведь все начинают отчитываться по налогам на доход за предыдущий год. С каждым годом растет количество подаваемых деклараций 3-НДФЛ, потому что счетов ИИС становится все больше. Также многие инвесторы получаются дивиденды от иностранных компаний, НДФЛ с которых нужно оплачивать самостоятельно. Но как именно нужно отчитаться и рассчитать сумму налога? Об этом и пойдет речь в данном обзоре по уплате НДФЛ от иностранных эмитентов.

Как платить налог на прибыль с дивидендов

Для начала нужно понять за какие доходы необходимо самостоятельно отчитываться в ФНС. Ниже приведу основной перечень доходов, по которым брокеры обычно не являются налоговыми агентами:

- прибыль от сделок купли-продажи валюты;

- купоны по еврооблигациям при выплате на банковский счет;

- дивиденды от иностранных компаний.

Тема сегодняшнего обзора как раз дивиденды с кодом дохода 1010. Это могут быть выплаты по депозитарным распискам, от американских эмитентов или компаний других стран. Для начала нужно научиться отличаться российского эмитента от иностранного. На первый взгляд это может показаться простой и очевидно задачей.

Однако на Московской бирже торгуются знакомые нам компании, которые юридически зарегистрированы за пределами России. Это такие компании, как Яндекс, Mail, банк Тинькофф, банк QIWI, Полиметалл, Эталон Групп и так далее. Поэтому по выплатам от таких (и других) компаний необходимо самостоятельно подавать налоговую декларацию.

Отличить принадлежность эмитента к иностранной юрисдикции можно по ISIN номеру. Каждая ценныя бумага на бирже имеет свой уникальный идентификатор. Все российские бумаги начинаются с RU (иногда с SU), поэтому запомнить просто. А вот иностранные бумаги начинаются с US (США), NL (Нидерланды) и так далее. Поэтому самый простой способ, чтобы понять нужно ли самостоятельно отчитываться в налоговую — посмотреть на идентификатор бумаги. Ниже скриншот с сайта Московской биржи, где есть перечень ценных бумаг. Кстати, в данной картинке есть наглядный пример — Русагро с тикером AGRO имеет иностранную юрисдикцию.

Как самостоятельно подать декларацию 3-НДФЛ

Отчитаться самостоятельно по налогам на прибыль проще, чем кажется. Конечно, можно воспользоваться специальными сервисами вроде Налогия, НДФЛка и т.д. Однако цены за подготовленную декларацию обычно начинается от 1500 руб, а вместе с подачей от 3000 руб. Поэтому для начинающих инвесторов я бы рекомендовал попробовать сдать самостоятельно. Во-первых, это новый опыт. Во-вторых, это более глубокое понимание налогообложения, которое пригодится в будущем. Итак, расскажу последовательность шагов.

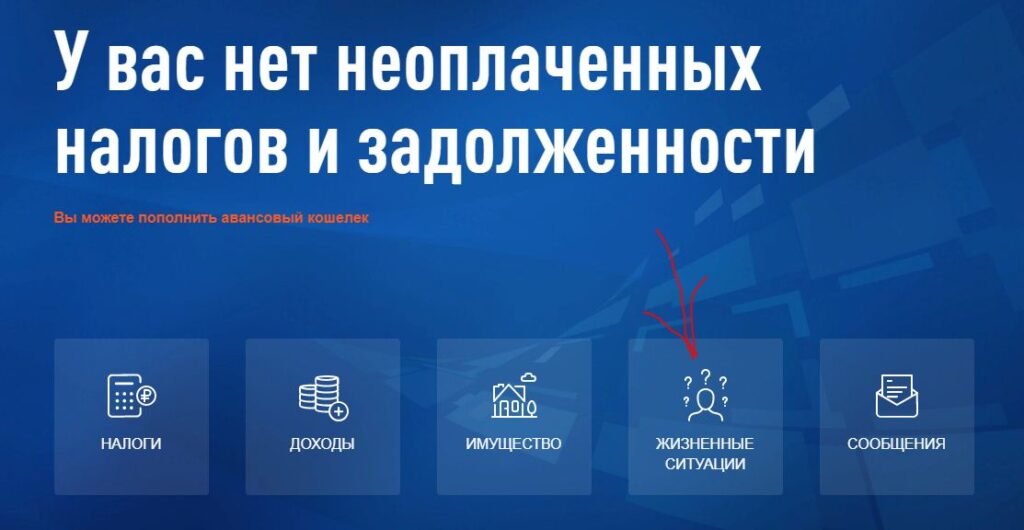

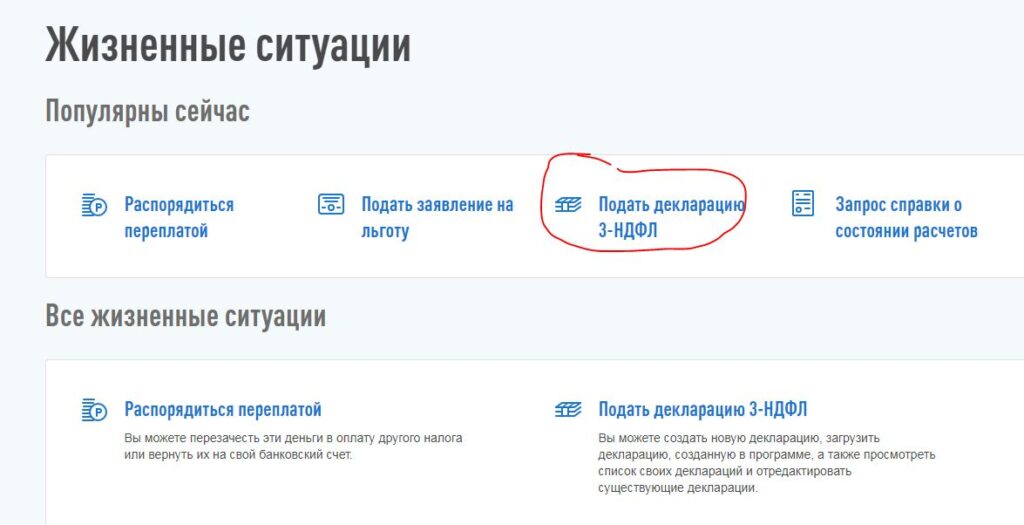

Авторизуемся в ЛК на сайте ФНС и идем в раздел Жизненные ситуации. Далее интуитивно понятный интерфейс поможет заполнить саму декларацию. Вам потребуется заранее у брокера запросить справку о выплатах доходов от эмитентов. На основании которой можно будет внести строки с указанием дат и сумм дивидендов. Кстати, на сайте налоговой есть подробное видео по заполнению 3-НДФЛ на сайте ФНС.

После заполнении декларации необходимо заверить отправку простой электронной подписью. Формируется ПЭП прямо в личном кабинете и бесплатно. Поэтому процедура подготовки и отправки декларации суммарно занимает не более получаса. Также стоит отметить, что в 2021 это можно сделать полностью дистанционно и бесплатно.

Что такое форма W8-Ben и зачем она нужна

Сейчас большинство брокеров бесплатно предлагают подписать форму W8 для снижения применяемой ставки по налогу. Однако некоторые брокеры удерживают 300 рублей за подписание. Поэтому уточняйте размер комиссии и какую именно форму вы подписываете. Формы W8 Ben существует две:

- для депозитария БЭБ (Бэст Эффортс Банк) — для Санкт-Петербургской биржи;

- для депозитария НРД (Национальный Расчетный Депозитарий) — для Внебиржевого рынка.

Поэтому важно понимать для какого именно депозитария вы подписываете форму. Например, если покупаете ETF от Vanguard с целью получения дивидендов, то необходим акцепт формы НРД. Также у некоторых брокеров нужно дополнительным поручением переводить такие бумаги на неторговый раздел FATCA. У кого-то эта услуга бесплатна, у других стоит 250 рублей.

Акцептованная форма W8 позволяет снизить налог с 30% до 10%. После применения формы на ваш счет будет поступать больше денежных средств, т.к. сумма налога будет меньше. Стоит обратить внимание, что форма может быть применена только к выплатам от американских компаний. Также есть ограничение по выплатам от конкретных эмитентов, например REIT или MLP.

Выводы

Любой инвестор ежегодно сталкивается с налогами. По большинству операций отчитывается за клиента сам брокер. Но по некоторым видам доходов необходимо подавать декларацию самостоятельно. Чтобы не допустить просрочки необходимо своевременно отправлять 3 НДФЛ самостоятельно, чтобы не попасть на штраф. Для тех, кто еще не определился куда инвестировать в 2021, рекомендую прочитать мою статью.